При создании платформы Moneycare были определены ее основные тактико-технические характеристики:

- уровень выдаваемости кредитов (соотношение числа выданных кредитов к числу заявок) должен вырасти до 70–75%;

- внедрение платформы в магазинах франчайзи "Эксперт" должно в минимальной степени менять сложившийся бизнес-процесс выдачи кредитов и взаимодействия с банками;

- обучение операторов должно быть дистанционным, а еще лучше самостоятельным, с использованием учебных материалов и видеокурсов;

- внедрение платформы должно улучшить качество заемщиков по сравнению с традиционной схемой работы через совместителей банков;

- платформа должна предоставлять полную информацию для владельцев/управляющих бизнесом франчайзи для принятия оперативных решений и управления персоналом, вовлеченным в процесс оформления кредитных заявок, в удобной форме;

- время оформления кредитной заявки должно быть меньше или сопоставимо со временем, требующимся при работе в "родных" интерфейсах банков;

- платформа должна уметь управлять кредитным портфелем розничного магазина, а настройки должны быть интуитивно простыми и доступными для категорийного менеджера.

Отдельно хотелось бы остановиться на качестве заемщиков и управлении кредитным портфелем, но перед этим несколько слов о том, насколько удалось реализовать другие ТТХ.

Уровень выдаваемости, конечно, зависит от числа подключенных банков, но показатели мы с лихвой перевыполнили:

Пошаговая инструкция для оператора плюс видеокурс на Youtube позволили достичь следующих показателей:

- среднее время обучения неквалифицированного оператора (т.е. сотрудника, никогда прежде не имевшего опыта работы кредитным специалистом) составляет менее 1 часа;

- число тестовых заявок, необходимых оператору для того, чтобы полностью освоиться в интерфейсе и избегать 99% стандартных ошибок, составляет от 2 до 4;

- среднее число обращений новых операторов на линию поддержки по вопросам работы самой платформы после начала работы составило 1,5.

- облачное решение позволило избежать сложной поддержки удаленных рабочих станций.

Эти показатели дали нам возможность обеспечить высокую скорость подключения торговых точек (до 200–300 в месяц) и удержать на низком уровне стоимость поддержки пользователей.

Бизнес-процесс для франчайзи не изменился вовсе: все, что нужно было сделать, — это обучить оператора и иногда перезаключить договора с банками. Остальное не изменилось ни на йоту, что позволило убрать из процесса перехода на Moneycare элемент риска для франчайзи и снять у них массу потенциальных возражений относительно перехода.

Отчетность реализована путем выгрузки данных в любимый Excel или HTML, доступы настраиваются мгновенно, а информация в отчетах максимально полная.

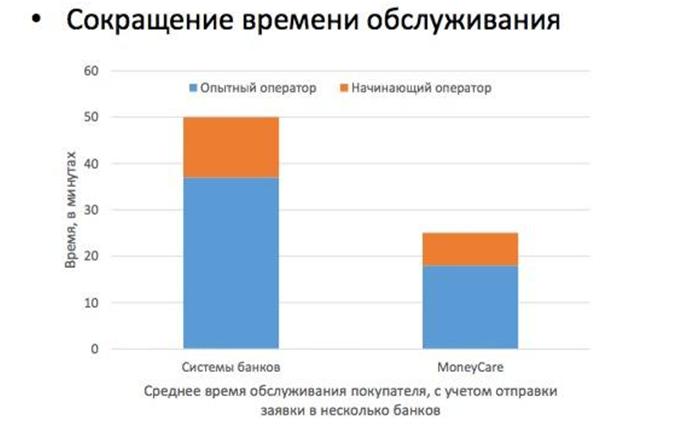

Среднее время оформления кредитной заявки значительно снизилось:

Качество заемщиков. Переход на новую систему работы не должен ухудшить показатели риска для банков — это аксиома, залог успешной работы и поддержки банками платформы. Добиться этого удалось, и показатели качества заемщиков по сравнению со схемой работы через совместителей были улучшены. Добиться этого удалось, внедрив так называемый "Модуль БКИ", работающий как предварительный фильтр и позволяющий до начала оформления заявки проверить кредитный рейтинг заемщика. Для этого требуется минимум информации: фамилия и имя, серия и номер паспорта. Модуль отвечает на запрос оператора в течение 20–40 сек., возвращая информацию о кредитном рейтинге заемщика и вероятности одобрения кредита. Таким образом, мы достигаем двух целей:

- не тратим время оператора и заемщика на заведомо бессмысленное оформление заявки;

- не отправляем в банки заемщиков, одобрение кредитов которым — мероприятие весьма рискованное.

В настоящий момент до 15% всех потенциальных заемщиков отсеиваются данным модулем. Только в декабре мы сэкономили более 700 (!) "человеко-часов".

Одним из опасений при внедрении модуля было то, что мы можем потерять часть оборота, так как иногда банки все-таки выдают кредиты дефолтным заемщикам. Опасения не оправдались, так как, конечно, заявка на заведомо дефолтный кредит в каком-то банке может "проскочить", но, во-первых, число таких событий незначительно, а во-вторых, проскочившая заявка, как ложка дегтя сами знаете где, резко ухудшает качество портфеля для банка со всеми вытекающими последствиями.

Но одной из самых интересных находок в процессе разработки и внедрения платформы Moneycare стала следующая: размышляя над дизайном и логикой кредитного калькулятора (модуль, отвечающий за предварительный подбор кредитных продуктов), мы отчетливо осознали лежащую на поверхности мысль: ведь кредитный продукт — не отдельная сущность! Это не просто какой-то там финансовый инструмент — это существенная характеристика товара. Причем не менее существенная, чем цена. В сегодняшних условиях, похоже, даже более существенная.

Если мы научим платформу понимать язык категорийного менеджера, который знает, какой товар можно продать в рассрочку, а какой нет, то мы сможем, присвоив каждому SKU некий признак, позволяющий связывать SKU и кредитный продукт, обеспечить 100%-ную вероятность того, что задуманное в офисе будет реализовано в магазине! Кроме всего прочего, у нас уйдет проблема "стиральных машин Lenovo": так мы называем трюк опытного оператора/кредитного специалиста банка, который выбирает товарную категорию исходя из доступности для нее определенных продуктов банков, и это опять же про риски и управление кредитным портфелем.

Это уже управление не только оборачиваемостью, промо и долей в продажах, но и инструмент управления доходностью.

Круто! А дальше самое интересное. Как сделать так, чтобы при всем разнообразии пользователей и их бизнесов обеспечить такое тонкое взаимодействие? У всех разные "фронты", справочники, ERP-системы и прочее… Не буду останавливаться на самом решении, но скажу, что мы нашли изящный способ, как эту задачу решить вообще без интеграции с ИТ-инфраструктурами наших пользователей. Даже без API! Легко! Изящно и работает!

Впрочем, как и все в Moneycare. В декабре 2015 года мы выдавали кредиты каждые 28 секунд! Оценка аудитора платформы показала, что мы можем увеличить нагрузку в 100 раз без существенных изменений в платформе:), так что места на борту много для тех ретейлеров, которые хотят и готовы взять штурвал управления своим кредитным оборотом в свои руки.