На фондовом рынке с июня продолжается уверенный рост. Индекс ММВБ прибавил около 15%, и отыграл потери, понесенные весной. Макроэкономический фон хороший: рост ВВП с начала года составляет 1,7%, а инфляция опустилась до исторически низкого уровня, опередив прогноз Банка России по достижению целевого уровня в 4%. Экономика России официально вышла из рецессии, в которой находилась с 2014 года.

Однако есть одна особенность, отличающая нынешнюю фазу завершения рецессии от предыдущих. Раньше восстановление рынка всегда начиналось с акций потребительского сектора, который вытягивал за собой все остальные. На этот раз инвесторам оказалось проще поверить в скорый рост котировок банков и нефтегазового сектора. Ведь даже несмотря на увеличение продаж у большинства крупных публичных компаний, оборот розничной торговли в России в целом снижался вплоть до второго квартала 2017 года. Кроме того, сыграло свою роль ухудшение финансовых результатов крупных игроков потребительского сектора — "Дикси" и Х5 Retail, что давало основания для консервативных прогнозов по другим компаниям потребительского сектора.

Сейчас ситуация для ритейлеров улучшается. Снижение инфляции и укрепление рубля к доллару высоким темпом, доходившим до 24% за год в марте 2017 года, способствуют оживлению розничной торговли. С апреля в стране наблюдается рост розничных продаж. Также, по данным исследовательской компании "Ромир", в августе средний чек в России вырос на 15% по сравнению с предыдущим месяцем, до 518 руб. Население стало меньше экономить на еде, а это хороший индикатор восстановления экономики. Теперь есть все основания ожидать увеличения интереса инвесторов к бумагам ритейлеров.

Кого выбрать

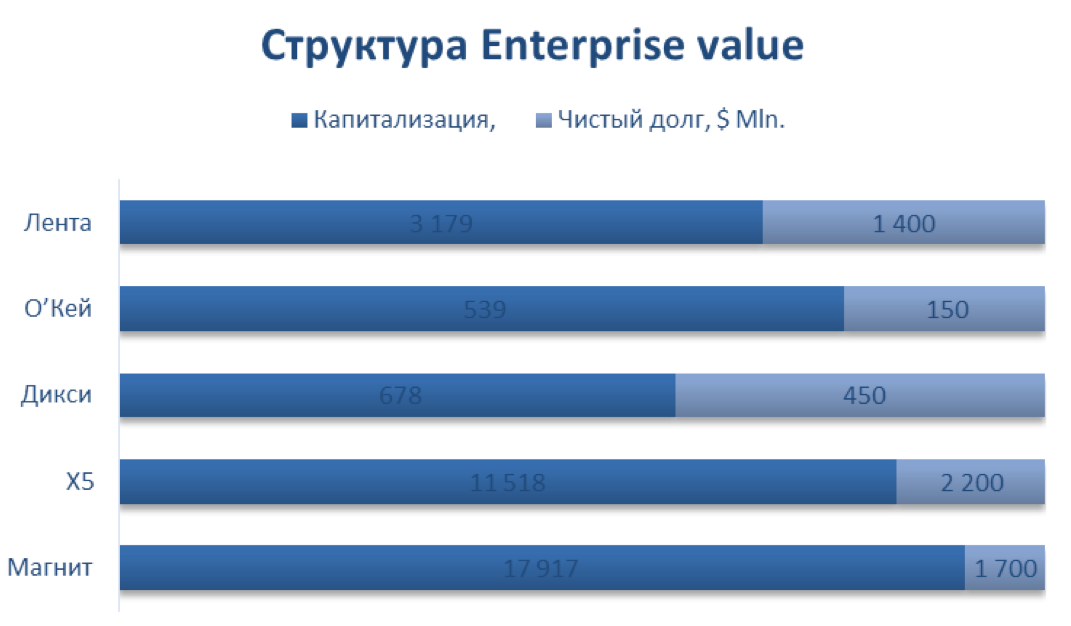

Потребительский сектор представлен в основном крупными сетями. 96% его капитализации приходится на 3 компании — "Магнит" (53%), X5 Retail Group (34%) и "Лента" (9%). "О’Кей" и "Дикси" являются наименее капитализированными ритейлерами — они занимают по 2% от сектора. При этом "Дикси" отличается еще и самыми слабыми финансовыми показателями в отрасли и высоким долгом — в структуре полной стоимости компании он занимает около 40%, тогда как в среднем по рынку этот показатель составляет около 14%.

По финансовым мультипликаторам ритейл можно разделить на две группы—лидеры, в которую входят "Магнит" и X5 Retail, и все остальные. За исключением мультипликаторов Enterprise Value (стоимость компании с учетом всех источников ее финансирования) и рентабельности активов, разброс внутри групп относительно небольшой. Наиболее недооцененной относительно крупнейших игроков выглядят бумаги "Ленты". При этом ритейлер находится в группе лидеров по рентабельности EBITDA и прибыли.

"Дикси" можно считать аутсайдером гонки ритейлеров на ближайший год. Маржа прибыли у этой сети почти всегда была ниже, чем у конкурентов, и сейчас компания борется за то, чтобы выйти из минуса. Впрочем, несмотря даже на высокую долговую нагрузку (более 3x EBITDA), есть основания ожидать, что до конца года "Дикси" сократит убыток с $38 до $4 млн.

"Магнит", борющийся за лидерство с Х5 Retail, несмотря на рост сети в 2016 году сокращал прибыль в рублевом выражении. Соревнование лидеров происходит на фоне того, что их сети во многом похожи. Однако у Магнита выше доля гипермаркетов в структуре доходов, в то время как 78% выручки Х5 Retail приходится на сеть бюджетных магазинов "Пятерочка".

Рентабельность бизнеса "Магнита" в целом на 2-2,5 п.п. выше, чем у Х5 Retail. Однако рынок не считает эти различия существенными. С фундаментальной точки зрения, переоцененность "Магнита" относительно Х5 Retail совсем небольшая —она не превышает 13% по основным мультипликаторам на 2016 год.

По показателям рентабельности "Лента" ближе к Магниту за счет высокой доли гипермаркетов. Маржа EBITDA у компании находится в районе 9-10%, а прибыли — 4-5%. Мультипликаторы "Ленты" ближе к Х5 Retail, что создает потенциал для роста котировок. Финансовые показатели "Ленты" растут быстрее конкурентов за счет опережающей динамики прироста числа магазинов и торговых площадей. Рассмотрим эту компанию подробнее.

Инвестиции в "Ленту"

Компания строит бизнес преимущественно в сегменте гипермаркетов, в отличие от конкурентов, деятельность которых диверсифицирована. Это упрощает планирование, логистику, сбыт, оптимизирует структуру доходов и расходов. До конца года число открытых магазинов достигнет 200, а торговая площадь —1,2 млн кв.м.

82% торговых площадей находятся в собственности, что дает больше возможностей для привлечения средств, например, за счет продажи или оформления кредитов под залог объектов. В этой связи относительно высокая долговая нагрузка "Ленты" не создает ей проблем.

Во втором полугодии за счет увеличения потребительской активности у "Ленты" может переломиться негативная тенденция опережающего роста расходов. Во многом этому будет способствовать эффективная программы лояльности. Число постоянных покупателей по бонусным картам во втором квартале увеличилось на 23% до 11 млн чел.

На обслуживание процентной части долга ритейлер тратит сейчас приблизительно 10 млрд руб. (3% чистой выручки). К недостаткам можно отнести наличие долгосрочных облигаций с погашением в 2020 и 2025 годах, со ставкой купона до 12,4% годовых. Но на облигации приходится около 25% общего долга, который сейчас составляет 102 млрд руб.

Рейтинг компании находится на уровне "ВВ-", угроза существенного ухудшения финансового положения отсутствует. Скорее всего, долговая нагрузка будет сокращаться за счет рефинансирования по более низкой ставке и роста операционной прибыли— сейчас на краткосрочную часть долга приходится 35% от всех обязательств.

Акции "Ленты" размещались в 2014 году по цене $10 за GDR (300 рублей), с тех пор они вырастали в рублях приблизительно на 75%, средний максимум прошлого года был на уровне 530 руб. Рубль за это время обесценился почти вдвое. Цена на лондонской бирже с момента IPO упала на 40%.

Полагаю, что инвесторы, в первую очередь, международные, обратят внимание на недооценку "Ленты" по сравнению с аналогами. По основным мультипликаторам Лента недооценена на 38% относительно "Магнита" и X5 Retail. При этом есть вероятность, что по итогам года компания выйдет на третье место в секторе по выручке, обогнав "Дикси" — этот фактор станет одним из драйверов ее роста.

Потенциал роста котировок акций "Ленты" на горизонте 12 месяцев видится на уровне 52% в рублевом выражении без учета дивиденда, что соответствует целевой цене 555 рублей. Стоит отметить, что весь потребительский сектор также c высокой вероятностью будет демонстрировать опережающую динамику ко всему рынку, так что у инвестора определенно будет выбор.