Доля покупок в супер- и гипермаркетах ежегодно сокращается не только на Западе, но и в России. Компенсируется нисходящий тренд как раз развитием и повсеместным внедрением интернет-технологий, и, как следствие, увеличением количества покупок, совершаемых по сети. В одной только столице нашей страны за 10 лет объем продаж с использованием Интернета увеличился более чем в 11 раз! Это очевидно: Москва – крайне энергичный город, и люди готовы платить за сэкономленное время, а доступ в Интернет есть практически у каждого. Покупатели требуют «Быстрее, удобнее, качественнее!», а компании стремятся выяснить, что приоритетно для российского покупателя.

Доля покупок в супер- и гипермаркетах ежегодно сокращается не только на Западе, но и в России. Компенсируется нисходящий тренд как раз развитием и повсеместным внедрением интернет-технологий, и, как следствие, увеличением количества покупок, совершаемых по сети. В одной только столице нашей страны за 10 лет объем продаж с использованием Интернета увеличился более чем в 11 раз! Это очевидно: Москва – крайне энергичный город, и люди готовы платить за сэкономленное время, а доступ в Интернет есть практически у каждого. Покупатели требуют «Быстрее, удобнее, качественнее!», а компании стремятся выяснить, что приоритетно для российского покупателя.

Проведенные исследования показали, что внимание следует уделять удобному интерфейсу и доступу с различных устройств, так как ключевым фактором оказался комфорт. Не менее важна для россиянина доставка на дом, поэтому компании должны инвестировать в развитие логистической сети. Также стоить помнить, что в случае продаж продуктов питания через Интернет лицом компании является не только сайт, но и курьер – единственный человек, с которым будет общаться покупатель. Поэтому экономия на гонцах может выйти себе дороже.

С учетом российской специфики кластеризации населения в направлении B2C можно выделить три основных сегмента: премиум, массовый и низкоценовой.

Основными продуктовыми ритейлерами являются всем известные «Утконос», «Седьмой континент», «Ашан», «О’КЕЙ». В это же время торговая сеть «О’КЕЙ», наконец, порадовала культурную столицу возможностью заказать продукты в интернет-магазине с доставкой на дом. Игроков премиум-сегмента достаточно мало и в офлайн, до онлайн же добралось еще меньше. Очевидно, что объем рынка в премиум-сегменте ограничен, и основное внимание уделяется качеству обслуживания. Главным игроком на российском премиум-рынке E-Grocery является «Азбука Вкуса».

Низкоценовой сегмент в России представлен слабо по причине низкой рентабельности. Однако в Германии некоторые компании все же работают и зарабатывают на этом рынке (например, сети Lidl и Aldi), что говорит о потенциале для его развития и в нашей стране, особенно учитывая современное экономическое положение.

Очевидно, что основной акцент в России смещен на массовый сегмент. Это постоянные клиенты с частотой покупок 2-3 раза в неделю и средним чеком 5-8 тысяч рублей. Как уже было сказано, они голосуют рублем за покупки в Интернете в основном из-за удобства процесса, не желая при этом сильно за это переплачивать. На данный момент приток новых клиентов в большей степени осуществляется за счет «сарафанного радио», что сильно ограничивает возможности по расширению компании в другие сегменты.

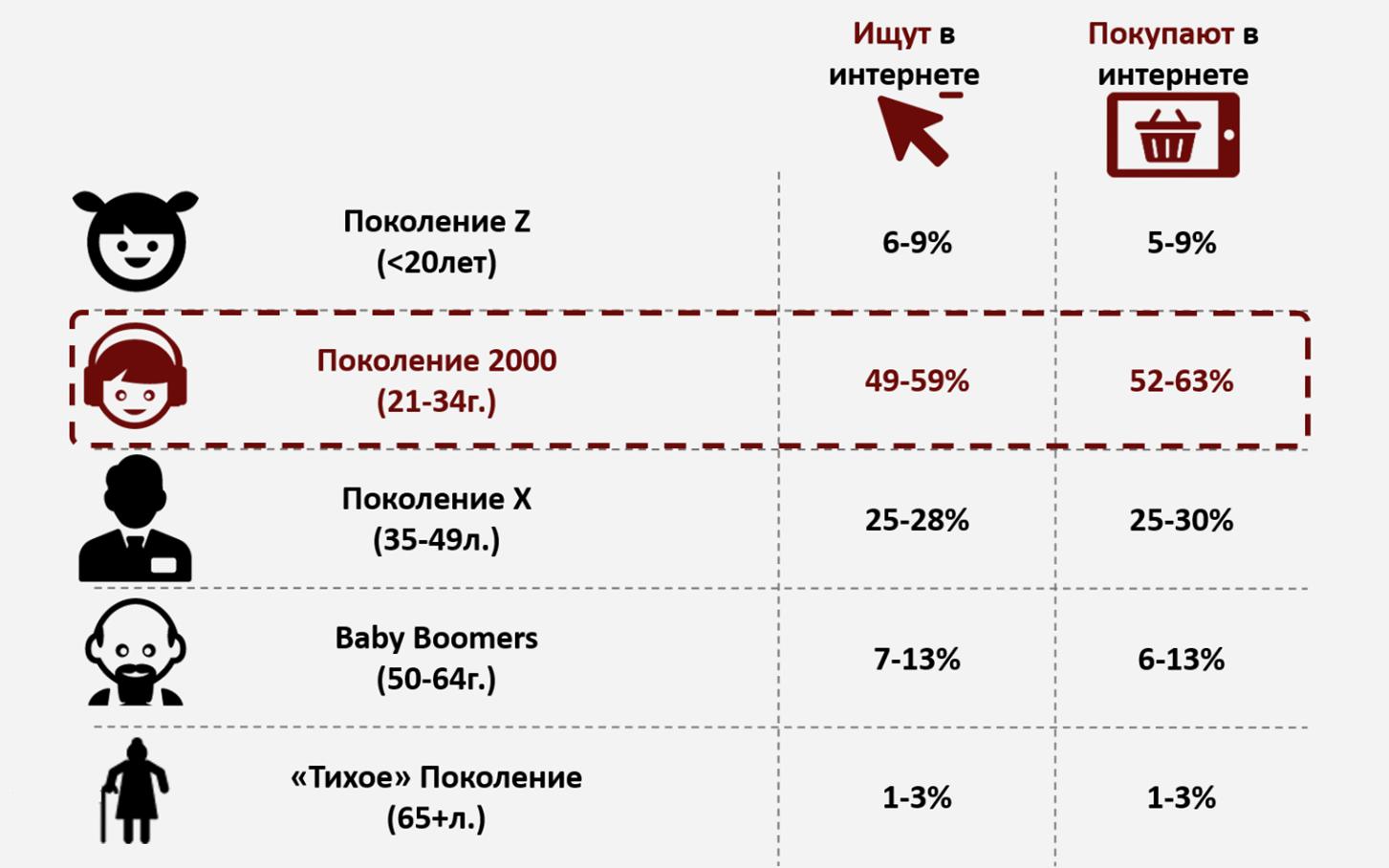

Далее чрезвычайно важно отметить возрастную аудиторию E-Grocery. Ищут и покупают в Интернете, в подавляющем большинстве, представители поколения миллениум, которые уже достаточно взрослые, чтобы работать и покупать еду самостоятельно, и достаточно молодые, чтобы не принадлежать к числу тех, которые не умеют пользоваться «компом» и «этим вашим интернетом». Такое достаточно явное выделение людей одной возрастной группы позволяет разрабатывать строго ориентированный продукт, работающий с ограниченной, но подавляющей массой покупателей.

При выходе на рынок онлайн-торговли необходимо учитывать ряд нюансов.

• Во-первых, ежегодно на рынке появляются новые сильные игроки. За место под солнцем будут бороться как отечественные компании, знающие особенности российского бизнеса, так и заграничные компании, обладающие колоссальным опытом и наработками.

• Во-вторых, объемы продаж в Санкт-Петербурге и Москве будут расти, поэтому поначалу именно там будет сосредоточено все развитие интернет-торговли.

• В-третьих, проникновение Интернета в регионы происходит быстрее, чем рост интернет-торговли в них. Это означает, что в ближайшее десятилетие на рынке образуются большие незанятые ниши за пределами Москвы и Санкт-Петербурга, заполнение которых должно быть одним из ключевых пунктов стратегии развитии компании, работающей в сфере E-Grocery.

При этом существует 3 группы сложностей, с которыми борется любая компания в сфере онлайн-продаж:

• Рыночные – связанные с взаимодействием субъектов. Примером является сложная процедура возврата, неразвитость логистической инфраструктуры, высокие затраты на доставку, ценовая конкуренция с офлайн.

• Клиентские – обусловленные поведением и восприятием конечных потребителей. Это означает, что в большей степени важна высокая культура обслуживания, а не низкая цена; компании следует уделять внимание борьбе с неактуальной информацией на сайте, низким уровнем доверия потребителей, отсутствием обратной связи, ограниченным онлайн-возможностям, проблемам выбора конкретного товара из предлагаемого ассортимента.

• Нишевые – связанные со спецификой ассортиментных групп. Сюда относится качество товара, процессы организации продаж (онлайн и офлайн-продажи имеют серьезные отличия), высокие сроки и затраты на доставку товара.

Тем не менее, рынок уже формируется. Ежедневно в столице доставляется 15 тысяч заказов с продуктами питания. Только в Москве это 1,2 млн покупателей (по данным RBC.Research). Среди разнообразия моделей ведения бизнеса можно выделить лишь несколько, которые подойдут для открытия интернет-магазина в условиях российских реалий. Все дело в особенностях E-Grocery как таковой: это и не продажа книг/электроники, так как у продуктов есть свой срок годности и различное качество, и не ларек фаст-фуда, так как важную роль играет доставка. Чтобы разобраться, давайте рассмотрим ключевые процессы заказа.

В начале покупатель размещает заказ. Важно создать удобный web-интерфейс со списками избранного, которые увеличивают повторные покупки, продвинутой системой поиска и удобными вариантами оплаты. При этом нужно быть осторожным при работе с рекомендательными сервисами: качественная CRM-система здесь уже не роскошь, а необходимость. Именно с ее помощью вы будете взаимодействовать с интересами покупателей, за что раньше были ответственны продавцы-консультанты и логика расположения товаров на стеллажах.

Затем происходит комплектация товаров. В среднем, это от 40 до 80 товаров в одном заказе, при этом полный ассортимент онлайн-магазина должен насчитывать не менее 15 тысяч SKU. Основной проблемой при этом является асинхронизация между остатками товаров в системе и наличием их на складе. Поэтому необходимо выбирать между моделью, где отгрузка происходит с территории магазина, и моделью, где товары развозятся с выделенного склада, так как в первом случае ассортимент онлайн-магазина всегда ограничен ассортиментом супермаркета, а ведение остатков значительно усложняется. В случае невозможности удовлетворить спрос по позиции в заказе необходимо своевременно предложить клиенту адекватную замену. При этом учитывайте опыт швейцарских коллег: большинство заказов происходит с утра, поэтому и рабочий день для сотрудников отдела комплектации начинается раньше обычного.

Заключительным этапом является доставка. По стандарту, от клика на кнопку «оформить заказ» до получения свежих продуктов дома не должно проходить больше 4 часов. Поэтому оперативная и удобная доставка – ключевое конкурентное преимущество компании, работающей в E-Grocery. Помочь в этом может разбиение города на зоны доставки со складами в каждом из них, что является особо актуальным для Москвы и Санкт-Петербурга. Низкая колесная база автомобилей позволит выгружать заказы быстрее. Экономия на спичках? Отнюдь, ведь 1 автомобиль доставляет до 20 заказов ежедневно. Курьер также не должен быть измотан, ведь от него зависит количество повторных заказов и получение критически важной обратной связи. Поэтому регулярные курсы для менеджеров по доставке сполна окупаются в средне- и долгосрочной перспективе.

Теперь самое время выбрать рынок. Наиболее перспективным является среднеценовой сегмент в B2C как наименее сложный для входа и наиболее потенциальный для расширения. В России продажи продуктов питания составляют половину от продаж всех товаров, а при росте дохода граждане предпочитают увеличивать именно траты на еду. Однако помните, что средний чек будет варьироваться в пределах 5 тысяч рублей, а число позиций в чеке будет составлять от 20 до 60. Приобретать будут еженедельно, а цены требовать не сильно выше чем в офлайн, не осознавая, что теперь подбор и доставка товара возлагаются на плечи продавца. При этом подбор должен быть качественным, так как ошибки в комплектации (то, чего не бывает при самостоятельной покупке в супермаркете) клиенты не прощают, а доставка осложняется необходимостью в специальном транспорте и отдельных контейнерах для различной продукции.

«Столько сложностей!», — скажете Вы. Да, это непростой бизнес, но, тем не менее, крайне привлекательный. Для успешного существования в интернет-ритейле необходимо думать иначе, искать и создавать возможности. Вы можете предложить покупателю уникальные опции: возможность сравнить товары, прочитать отзывы, заказать отсутствующий товар. Единожды привыкнув, он уже не выйдет из дома и друзьям посоветует. Вообще, в онлайн способность ненавязчиво влиять на желания и потребности покупателя сильно возрастает, чем успешно пользуется тот же Amazon, поэтому возможность заработать есть, чем и привлекает E-Grocery.

И главное – чем выше качество сервиса, тем больше объем продаж. При высокой плотности населения клиенты готовы платить за высокий уровень сервиса и вежливых продавцов, о чем российский человек мечтает уже давно.

Последним, но одним из самых важных факторов, является информационная система для интернет-торговли.

Омниканальная платформа – решение для E-Grocery. В последнее время этот термин стал очень популярным, но зачастую используется некорректно. Омниканальность – это единение всех ваших каналов продаж: интернет-магазин, мобильное приложение (собственное SDK), колл-центр, офлайн-магазин. Готовые механики для заказов самовывозом, приложение InStore для консультантов, свободная интеграция с любыми POS-системами (кассами, стойками информации), в конце концов, печатного каталога. В отличие от многоканальной модели, до которой доросли многие ритейлеры, омниканальность достигнута лишь единицами – информация о клиенте, его истории и предпочтениях, попав в один канал продаж, должна оперативно передаваться и использоваться в других каналах продаж. Это условие приводит к необходимости богатого набора сервисов для конечных потребителей и единого системного ландшафта, например, для омниканального взаимодействия с покупателями в онлайн базовыми являются мощные инструменты управления поиском, инструменты Up-sell/Cross-sell, поддержка бар-кодов (QR), функционал промо акций и ваучеров, персонализация с точностью до клиента.

Системный ландшафт в целом можно определить несколькими основными компонентами: ERP, WMS, TM, CRM и, самое главное для онлайн – web-платформа. Все составные ландшафта должны быть интегрированы, что тяжело в реалиях внедрения все новых и новых информационных продуктов, при разнородных вендорах и отсутствии гибкости в изменении процессов.

P.S. Дайте свободу своей фантазии. 3D-принтер, умный дом – уже сейчас мы стали заметно реже ходить в «каменные» магазины. Мы, как покупатели, стали требовательными, ленивыми, мы хотим выбирать, а не стоять в очередях. Мы хотим здесь и сейчас, по адекватным ценам и на высшем уровне. Возможно ли это? Уже сейчас в крупных городах изжила себя модель ларьков и киосков. Уже сейчас все чаще у нас нет наличных. Уже сейчас электронику, билеты, гостиницы мы бронируем онлайн. Даже в текущих экономических и гео-социальных условиях, тренд развития технологий показывает стремительный рост. Лидерство на рынке получит концепция «Интернета вещей». E-Grocery превосходит ожидания. Кто же станет лидером рынка в E-Grocery, покажет время.

*На правах рекламы

При подготовке статьи использовались материалы:

-

"Как продавать продукты в Рунете. Решения для розничной сети", Мстислав Воскресенский, Оксана Думнова. Москва, 2015 г.

-

Death Of A (B2B) Salesman, исследование компании Forrester, 2015 г.