Традиционный ежегодный рейтинг Rm, изучив который, вы сможете узнать, как повлиял кризис на отечественный ритейл, кто показал самые впечатляющие обороты с квадратного метра и на кого из лидеров стоит ориентироваться в будущем. Рейтинг подготовлен агентством INFOLine по заказу ИД Retailer при поддержке компании Microsoft.

Ударная «пятилетка»: рынки розничной торговли в 2005-2009 гг. (в млрд. рублей)

Взгляд сверху

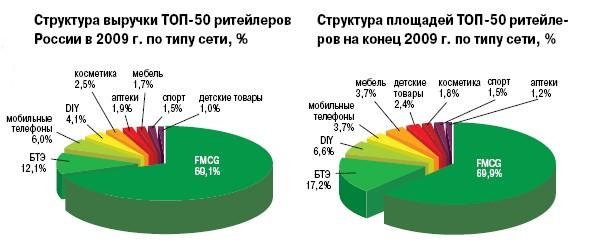

В 2009 г. оборот российского ритейла достиг 14,6 трлн руб. При этом выручка топ-50 российских ритейлеров составила 1878,8 млрд руб. (12,8% от совокупного оборота; этот показатель мало чем отличается от данных 2008 г., когда на долю 50 крупнейших ритейлеров России приходилось 12,6% от оборота розницы). В совокупном объеме выручки топ-50 ритейлеров наибольшая доля ожидаемо принадлежит сетям FMCG (69,1%); далее следуют сети бытовой техники и электроники – 12,1%, и сети мобильных телефонов – 6,0%. В структуре торговых площадей аналогичная картина: лидирующее положение здесь занимают продуктовые сети (61,9% торговых площадей занимают продуктовые сети, входящие в рейтинг топ-50 по версии Retailer Magazine). На втором месте обосновались сети бытовой техники и электроники (17,2%), на третьем – магазины формата DIY и товаров для дома (6,6%).

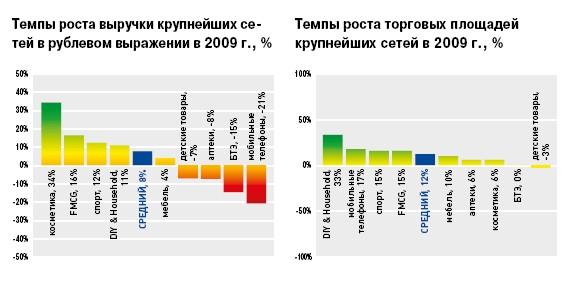

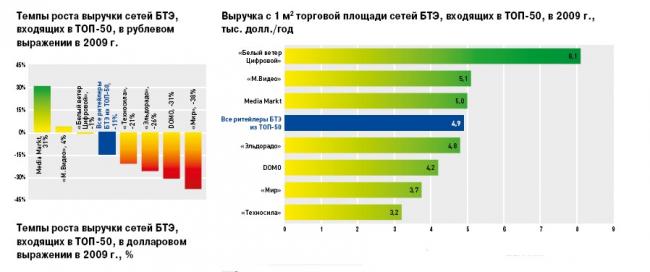

Средние темпы роста выручки торговых сетей, включенных в топ50, в 2009 г., по оценкам агентства INFOLine, составили 8%. При этом максимальные темпы роста выручки продемонстрировали торговые сети в сегменте «Косметика» (прирост 34%), а минимальные – в сегментах «Мобильные телефоны» (снижение на 21%) и «Бытовая техника и электроника» (снижение на 15%).

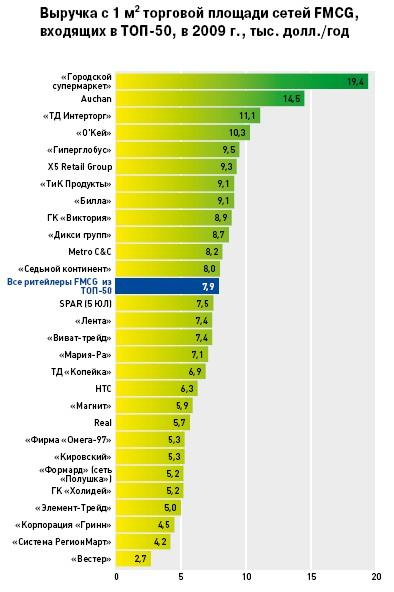

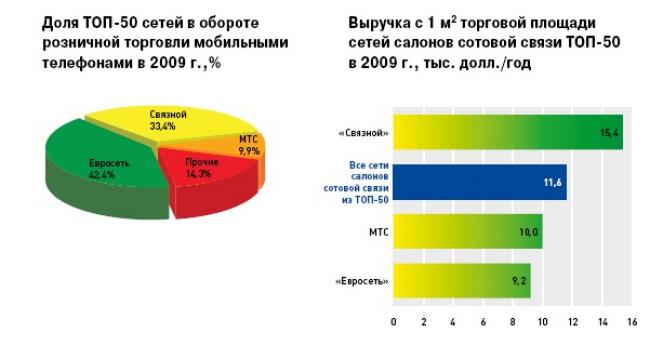

Максимальные темпы роста торговых площадей в 2009 г. были характерны для DIY-сетей (33%). Максимальные показатели выручки с 1 кв. м торговой площади в 2009 г. продемонстрировали сети мобильных телефонов ($11,6 тыс.) и аптеки ($10,4 тыс.). Минимальная выручка с 1 кв. м торговой площади, $2,7 тыс., характерна для сетей детских товаров.

Продуктовые сети

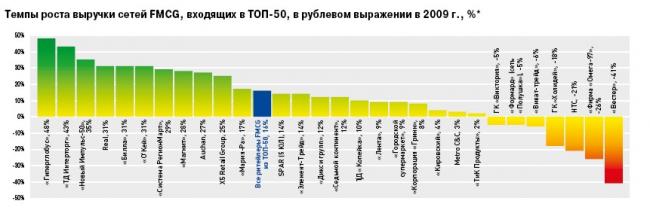

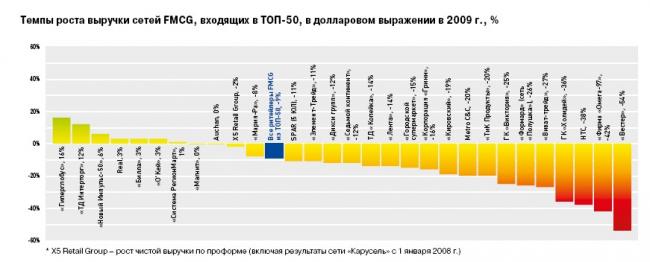

Емкость рынка розничной торговли продовольственными товарами в 2009 г. выросла в рублевом выражении на 13%, в долларовом – вследствие колебаний курса – снизилась на 11%. Доля крупнейших продовольственных сетей, входящих в рейтинг топ50, подготовленный ИА INFOLine, в обороте розничной торговли продовольственными товарами в 2009 г. составила 15,8%, практически не увеличившись по сравнению с 2008м. По мнению аналитиков агентства INFOLine, отсутствие динамики в этом сегменте в 2009 г. обусловлено, во-первых, ротацией компаний – одни лидеры рынка (такие, как «Мосмарт», «Энка ТЦ», «Алпи» и др.) покинули рейтинг топ-50, тогда как другие («ТД Интерторг» (сети «СемьЯ», «Идея»), «Гиперглобус») были в него включены. Во-вторых, ряд компаний существенно снизили выручку. Так, четыре ритейлера с наибольшими темпами падения оборотов: ФС «Вестер», «Фирма «Омега-97» (сеть «Патэрсон»), «Новые торговые системы», ГК «Холидей» – суммарно уменьшили выручку более чем на 25%.

Цифры

12,8% составила доля продуктовых сетей, входящих в топ-50 ритейлеров России, в совокупном обороте розничной торговли продовольственными товарами. 21 из 29 крупнейших продуктовых ритейлеров в 2008 г. снизили объем выручки в долларовом выражении, у 7 крупнейших продуктовых ритейлеров упал объем выручки в рублях. $19,4 тыс./год выручка сети «Азбука вкуса» с 1 кв. м в 2009 г.

2009 г. оказался сложным для российских ритейлеров: большинство сетей сократили выручку даже в рублевом выражении и только некоторые показали рост. Наибольший рост выручки среди крупных ритейлеров в 2009 г. показали «Гиперглобус», «ТД Интерторг» (сети «СемьЯ», «Идея»), «Новый Импульс-50» (сеть «Утконос») и, конечно же, X5 Retail Group N.V. и «Магнит», которые увеличили выручку в рублях на 25% и 28% соответственно.

Однако были в прошлом году и приятные сюрпризы. Например, компания «Городской супермаркет» (развивает сеть «Азбука вкуса») показала впечатляющую выручку с квадратного метра ($19,4 тыс./год), обойдя по этому показателю даже Auchan ($14,5 тыс./год).

Ключевым событием 2009 г. для FMCG-ритейла стало принятие федерального закона «О торговле», который существенно изменил отношения ритейлеров и поставщиков, установил порог доминирования розничных сетей на региональных рынках, а также определил полномочия органов власти в области регулирования торговли. Другим значимым событием для рынка стало подписание в декабре 2009 г. постановления правительства РФ «Об утверждении единого перечня продукции, подлежащей обязательной сертификации, и единого перечня продукции, подтверждение соответствия которой осуществляется в форме принятия декларации о соответствии», которое вступило в силу 15 февраля 2010 г. Данным постановлением некоторые виды продукции были переведены из перечня продукции, подлежащей обязательной сертификации, в перечень продукции, подлежащей обязательному декларированию соответствия. Официальной причиной к принятию этих мер послужили действовавшие избыточные процедуры проверки качества многих видов продукции. Впрочем, ни ритейлеры, ни потребители особых перемен в правилах игры на рынке пока не видят.

Формат «Сделай сам»

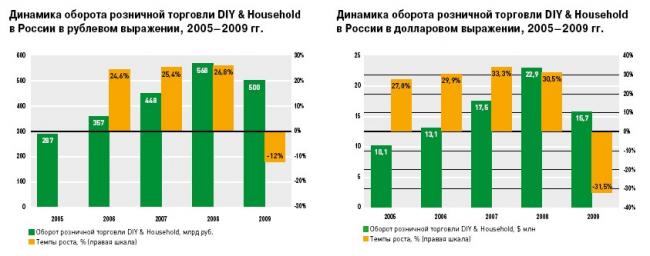

По данным INFOLine, емкость рынка DIY & Household в 2009 г. снизилась на 12% в рублевом выражении и на 31,5% в долларовом и составила 500 млрд руб ($15,7 млрд).

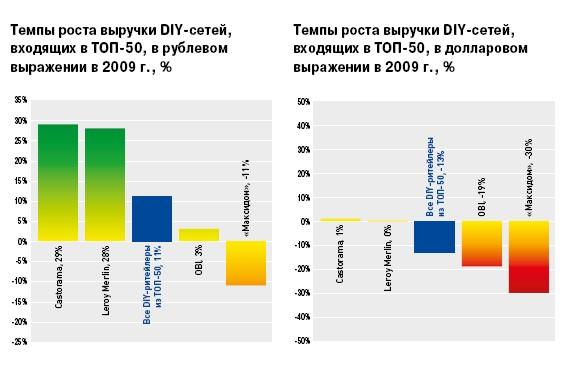

По данным агентства INFOLine, доля крупнейших сетей DIY & Household, входящих в топ-50 ритейлеров, в 2009 г. составила 15,2% (рост на 3,2% по сравнению с 2008 г.). При этом «большая тройка» международных ритейлеров – OBI, Leroy Merlin и Castorama (в отличие от их российских коллег) – смогла нарастить выручку в рублевом выражении даже в условиях экономического кризиса. Крупнейший из российских ритейлеров, «Максидом», в 2009 г. снизил выручку в рублевом выражении на 10,8% и вынужден был закрыть гипермаркет в Краснодаре. А в 2010 г. акционеры, не удовлетворенные динамикой развития сети, и вовсе сменили генерального директора.

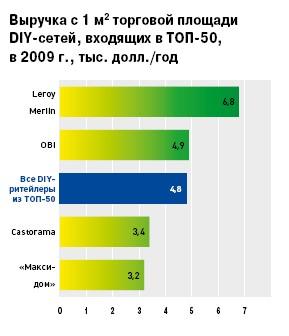

Самые лучшие показатели по выручке с 1 кв. м по сети в целом в 2009 г. продемонстрировал Leroy Merlin ($6,8 тыс./год). Также неплохие результаты, по данным INFOLine, показали московские магазины сети OBI (около $10 тыс./год). Если бы не кризис в строительстве, повлекший за собой резкое падение продаж в корпоративном сегменте, DIY-сети выглядели бы намного лучше. Впрочем, были в 2009 г. приятные моменты и для этого сегмента рынка. В частности, зимой и весной, в связи с девальвацией рубля, большинство сетей смогли увеличить свою маржинальность за счет повышения цен на импортную продукцию.

Цифры

500 млрд руб. составила емкость рынка DIY и товаров для дома в 2009 г. 15,2% достигла доля DIY-ритейлеров, входящих в топ-50, в 2009 г. -11% составил прирост выручки крупнейшего российского DIY-ритейлера «Максидом» в 2009 г. Это худший показатель на рынке. $6,8 тыс./год зарабатывал Leroy Merlin с 1 кв. м в 2009 г.

Техничные вы наши

По данным INFOLine, в 2009 г. объем рынка БТЭ составил $12,4 млрд, что почти на 25% меньше по сравнению с предыдущим годом. Впрочем, из-за девальвации и роста рублевых цен снижение в рублях оказалось незначительным (всего 4%).

Доля крупнейших сетей рынка БТЭ, вошедших в топ-50 ритейлеров по версии Retailer Magazine, в обороте розничной торговли бытовой техникой в 2009 г. составила 57%, снизившись по сравнению с 2008 г. на 7,3%. Если вспомнить, какие неприятности в прошлом году переживали два крупнейших игрока рынка «Техносила» и «Мир», этому вряд ли стоит удивляться. «Техносила» и «Мир» в 2009 г. ожидаемо продемонстрировали отрицательную динамику выручки; зато сюрпризом стало то, что к ним присоединилась и сеть «Эльдорадо», которую не спасла даже оптимизация торговых площадей. Однако «Медиа-Маркт-Сатурн» и «М.Видео» порадовали рынок, увеличив рублевую выручку на 31,5% и 3,64% соответственно. А вот самую хорошую выручку с 1 кв. м в прошлом году показал «Белый ветер Цифровой».

Цифры

25% составило падение емкости рынка БТЭ в 2009 г. в долларовом выражении. В рублях за счет девальвации и роста цен рынок просел всего на 4%. 57% составила доля крупнейших ритейлеров в совокупном обороте торговли техникой и электроникой. Это на 7,3% меньше, чем в 2008 г. $8,1 тыс./год зарабатывал «Белый ветер Цифровой» с 1 кв. м в 2009 г.

Позвони мне, позвони

Рынок мобильных телефонов ожидаемо оказался среди лидеров падения. В 2009 г. его объем в долларовом выражении сократился на 45% по сравнению с 2008 г. и составил $4,1 млрд. Падение в рублях было чуть менее заметным (-30%).

2009 г. стал критическим сразу для трех крупнейших российских сетей: «Мир», «Техносила» и «Эльдорадо». В связи с финансовыми трудностями компания «Мир» практически покинула рынок (к началу 2010 г. оказались закрыты все 18 магазинов московского дивизиона, а 30 магазинов, работающих в регионах, начали распродавать складские остатки). «Техносила» столкнулась с чрезмерной долговой нагрузкой и начала процедуру банкротства (в августе 2009 г., после того как владельцы «ГК «СВ» Виктор и Вячеслав Зайцевы заложили 49% сети по кредиту на $161 млн, МДМ банк стал залогодержателем ее основных активов и объявил, что намерен перепродать компанию). «Эльдорадо» тоже был вынужден закрыть ряд магазинов, а в итоге и вовсе продать оставшуюся часть бизнеса чешской PPF Group.

Из плюсов 2009 г. для рынка мобильных телефонов было, пожалуй, только то, что доля крупнейших сетей из топ-50 ритейлеров в обороте торговли мобильными телефонами составила 85,7%, увеличившись по сравнению с 2008 г. на 10%. Однако даже лидеры рынка демонстрировали отрицательную динамику выручки. Так, темпы роста оборота ГК «Связной» в долларовом выражении снизились на 45,7%, а «Евросети» – на 45%. Ключевыми событиями 2009 г. на рынке мобильных телефонов стали банкротства крупных ритейлеров: с начала кризиса ушли с рынка «Диксис», «Беталинк» и «Цифроград». «Диксис» прекратила свою работу после неудачной попытки Альфа-банка спасти сеть. «Беталинк» сам подал иск о банкротстве, не сумев договориться о партнерстве с МТС. «Цифроград», который до кризиса был третьим сотовым ритейлером России по продажам телефонов, не смог договориться с «Мегафоном» и в августе 2009 г. подал иск о банкротстве. Зато в 2009 г. ряды сотовых ритейлеров пополнились новым игроком – сетью МТС, которая вышла на рынок путем покупки сетей «Телефон.ру», «Телефорум» и «Эльдорадо», отчего сразу же оказалась в тройке лидеров по доле рынка и дебютантом рейтинга Retailer Magazine.

Специальные номинации Retailer Magazine

1. Лучшая среди равных (лидеры по обороту в своем сегменте рынка) FMCG – X5 Retail Group (275,1 млрд руб.) БТЭ – «Эльдорадо» (75,4 млрд руб.) Мебель – IKEA (32,0 млрд руб.) DIY – OBI (30 млрд руб.) Мобильные телефоны – «Евросеть» (55,5 млрд руб.) Аптеки – «36,6» (16,0 млрд руб.) Косметика и парфюмерия – «Л’Этуаль», Sephora (16,6 млрд руб.) Детские товары – «Детский мир» (18,5 млрд руб.)

2. Дебютанты (новички рейтинга ТОП50 российских сетей по версии Retailer Magazine) Globus (ООО «Гиперглобус») «Рив Гош» (ООО «Арома Люкс») МТС (ОАО «ТС-Ритейл») «7-я» (ООО «ТД Интерторг») «Утконос» (ООО «Новый импульс -50») «Виват» (ООО «Виват Трейд») «Фармакор» (ЗАО «Фармакор»)

3. Крепкие регионалы (сети из ТОП-50, основанные не в Москве и не в Санкт-Петербурге, лидеры своих регионов) «Магнит» (ОАО «Магнит», Краснодар) «Линия» (ЗАО «Корпорация Гринн», Курск) «Монетка» (ООО «Элемент-Трейд», Екатеринбург) «Холидей» (ГК «Холидей», Новосибирск) «Мария-Ра» (ООО ПКФ «Мария-Ра», Барнаул) «Чибис» (ООО «Система РегионМарт», Кемерово) DOMO (ОАО «Домо», Казань) «Виват» (ООО «Виват Трейд», Пермь)

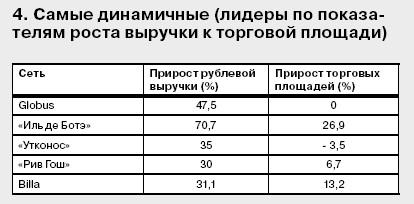

4. Cамые динамичные (лидеры по показателям роста выручки к торговой площади)

Найти рейтинг можно в свежем номере журнала Retailer magazine №2 (18), июнь 2010 г.