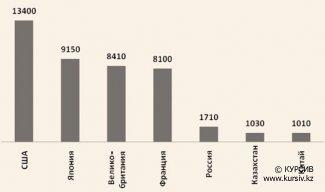

Объем розничного товарооборота в Казахстане за первый квартал 2009 года сократился на 10% по сравнению с аналогичным периодом прошлого года. Доля розницы в ВВП – около 15%. Основная ее часть приходится на непродовольственные товары (68,2%). Розничные продажи на душу населения в 2008 году перешагнули уровень в $1000, что, правда, составляет лишь 10% от уровня этого показателя в США. Очевидно, что в ближайшие несколько лет тенденция опережающего роста потребления непродовольственных товаров, которая наблюдалась на протяжении 2005-2007 годов, не сохранится.

По различным данным, доля организованного ритейла на казахстанском рынке колеблется от 3-5% до 20%. Причиной такого разброса оценок является изначальная непрозрачность розничных сетей и их нежелание становиться открытыми. Рынок Казахстана не является высоко структурированным, нет четкой градации между супермаркетами, дискаунтерами и гипермаркетами. Зачастую крупные супермаркеты именуют себя гипермаркетами, а дискаунтеры держат необоснованно высокие цены.

В настоящее время большая часть магазинов современных форматов сконцентрирована в Алматы и Астане. На Алматы приходится около 37%, у Астаны – 5,6%. Робкое проникновение розничных сетей в регионы началось только с 2006 года. Весомую долю в ритейле занимает Алматинская область – около 17%. Собственно, это неудивительно, поскольку Алматы – наиболее развитый рынок Казахстана. Например, обеспеченность современными торговыми площадями – один из наиболее значимых показателей роста ритейла – в южной столице составляет около 57 кв.м на 1 тыс. человек, без учета объектов, близких по формату к крытым рынкам. К слову, в развитых странах этот показатель на порядок выше. Так, в Париже на 1 тыс. жителей приходится 450 кв.м современных торговых площадей, в Варшаве – 350 кв.м.

Диаграмма 1. Соотношение ритейлеров по товарному

ассортименту и по формату торговых точек, %

Рост падает, зависимость растет

Главными проблемами розничной торговли Казахстана эксперты считают прежде всего нехватку коммерческой недвижимости и, как следствие, высокие арендные ставки на существующие торговые площади, изрядный дефицит квалифицированного персонала и затрудненность построения логистической системы из-за удаленности крупных городов друг от друга.

Представители розничных сетей самыми перспективными назвали следующие сектора ритейла: «продовольственные товары» – 57% участников, «стройматериалы и товары для ремонта» – 55%, «одежда» – 47% и «обувь» – 33% (см. диаграмму 1).

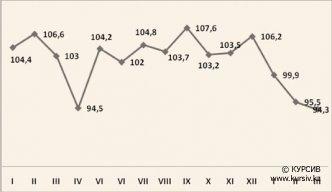

Большинство участников рынка ожидают, что в течение следующих пяти лет средние темпы роста отрасли будут существенно снижаться. От прогнозируемых в 2009 году 16,4% до 14,7% в 2010. Этот прогноз отчасти уже начал оправдываться. Так, в январе-марте 2009 года уменьшение объема розничной торговли по сравнению с аналогичным периодом 2008 года составило 3,4% (см. диаграмму 2). Эксперты считают, что это обусловлено снижением объемов продаж торгующих предприятий на 6%, доля которых в структуре оборота составила 54,9%.

Диаграмма 2. Розничная торговля в процентах

к соответствующему месяцу предыдущего года

Основные черты казахстанского ритейла не особенно отличаются от аналогичных черт розничной торговли во всем СНГ. Так же как в России в Казахстане отмечено появление групп компаний с крупным оборотом, что привело к обострению конкуренции на рынке. Общей тенденцией, несомненно, навеянной западными стандартами, является то, что сети начинают строить работу на основе четких форматов; в зависимости от успешности этого процесса начинают оформляться лидеры отрасли, которые претендуют на национальный статус. Казахстанский рынок, правда, несколько позже, чем, скажем, в России и на Украине был оценен как перспективный международными торговыми гигантами (см. диаграмму 3), поэтому только в конце 2007 года в РК получил развитие франчайзинг, и международные ритейлеры были представлены в форматах гипермаркетов и супермаркетов.

Но все же большую часть рынка Казахстана занимают мелкие игроки. Конкуренция в ее классическом понимании в сфере ритейла отсутствует. На сегодняшний день сетевой ритейл занимает, по оценкам экспертов, 5-10% от общего розничного товарооборота.

Придется затянуть пояса

Эксперты полагают, что снижение продаж крупных розничных сетей частично происходит еще и потому, что в связи с уменьшением доходов казахстанский потребитель постепенно, но неуклонно переходит от более дорогих к более дешевым продуктам питания. Так, если еще недавно соотношение премиального, среднеценового и эконом-сегментов в процентном соотношении в среднем составляло 20/50/30, то текущая ситуация планомерно изменяет это соотношение в пользу эконом-сегмента при практически стабильном среднеценовом потреблении. Поэтому центр продаж все быстрее смещается от ставшего привычным удобства супер– и гипермаркетов (к хорошему быстро привыкают) к магазинам группы «С» и базарам. Так что компании, в сетях которых присутствуют магазины-дискаунтеры и небольшие «магазины у дома», скорее всего, переживут кризис с наименьшими потерями. Впрочем, наряду с поиском более низких цен на продукцию, также отмечается рост интереса покупателей к качеству товара, причем у достаточно состоятельных клиентов. Они предпочитают именно тот товар, который им был нужен, несмотря на цену.

Пока же, по словам аналитиков, компании-ритейлеры уже начали пересматривать свои инвестиционные планы. В первую очередь заморожены долгосрочные проекты и сокращены программы капитальных расходов, что обусловлено значительными долговыми обязательствами. Если раньше торговые сети широко пользовались практикой рефинансирования долгов и имели значительную дебиторскую задолженность поставщикам, что позволяло постоянно пополнять оборотный капитал, то сейчас средства из оборотного капитала приходится изымать. Наличие существенной долговой нагрузки вообще является спецификой развития бизнеса на рынке ритейла. Так, в структуре капитала ритейлеров в среднем более 50% приходится на долговую нагрузку.

Таким образом, существенная долговая нагрузка, невозможность реструктуризации долга, значительное повышение банками процентов по обслуживанию долгов и просьбы фининститутов и других инвесторов о досрочном погашении долгов не позволяют ритейлерам генерировать значительные денежные потоки, вынуждая таким образом серьезно «реструктурировать» бизнес.

Придут иные времена…

По мнению экспертов, лучшие времена настанут для ритейлеров не раньше 2010 года, когда начнет расти потребительский спрос и возобновится доступ ритейлеров к финансированию. Правда, до такого оптимистичного финала, доживут, скорее всего, не все, а только те, кто сможет в этой непростой ситуации снизить свою долговую нагрузку, найти финансирование, быстро пересмотреть стратегию и сфокусироваться на профильном бизнесе.

Диаграмма 3. розничные продажи

на душу населения 2008 год, $

Нариман Ислямов, директор дистрибьюторской торговой сети ТОО «Ройе»:

В казахстанском ритейле, конечно, не все гладко. Есть несколько общих и специфических проблем, с которыми постоянно сталкивается наша розница. Одна из самых тривиальных проблем – нехватка торговых площадей и высокая цена за аренду уже существующих. Конечно, текущий кризис внес свои коррективы в существующую практику. Так, некоторые арендодатели постепенно меняют свою ценовую политику, но до состояния, характерного сейчас для СНГ в целом, когда стоимость аренды, в частности для дискаунтеров, равняется стоимости коммунальных платежей, еще далеко.

Одной из ключевых проблем всех торговых комплексов является нехватка профессиональных кадров и квалифицированного персонала. Сложно найти не только управленцев среднего звена, но, прежде всего, хороших продавцов. Действующей активной школы, которая готовила бы специалистов розничной торговли, на рынке нет, поэтому в Казахстане так высока доля хэд-хантерского рекрутинга: приходится переманивать уже работающих и опытных менеджеров из «Рамстора», «Интерфуда» или магазинов «Дастархан», что увеличивает общие затраты на стоимость рабочей силы. Учитывая то, что, по прогнозам специалистов, гипермаркеты и крупные торговые центры и дальше будут активно открываться в Алматы, кадровая проблема в ближайшее время может стать еще более острой. Впрочем, этой проблемой ритейлеры во многом обязаны своей «экономической» политике. «Оптимизируя расходы», они берут продавцов «с улицы», чтобы платить им копейки. Так что кадровая проблема у них в головах, и поэтому она никогда не решится.

Одной из существенных проблем продвижения ритейла в регионы является логистика. Алматы – единственный крупный город Казахстана с потенциально высоким потребительским спросом населения. По платежеспособности к нему близка Астана, а по численности жителей – только Караганда и Шымкент, где доходы населения не так высоки, тем более что на юге очень сильна традиция торговли на базарах. Мировая практика показывает, что на каждые 50 тыс. населения можно открыть по одному магазину формата гипермаркет. Отсюда следует, что на рынках как обеих столиц, так и Казахстана в целом, еще много места. О ненасыщенности казахстанского рынка говорит и тот факт, что, несмотря на появление новых игроков, обороты ранее открытых торговых точек не падают, а, напротив, год от года стабильно растут. Однако спрос и в самом деле падает. И, скорее всего, в настоящее время могут выиграть магазины группы «В» и «С». Правда, монстры типа «Рамстора» останутся на рынке и, вероятно, поглотят и «Гросы», и «СМ».

Валей Нигматуллин, директор ТД «Медина»:

Развитие розничной торговли в Казахстане началось с Алматы, на который приходится около 45% товарооборота Казахстана. В южной столице сконцентрировались основные ритейлеры Казахстана: Gros, Ramstore, Silk Way City, Interfood, Skif Sauda, SM market, «Керемет», «Дастархан», «Мерей». Silk Way City позиционирует себя как гипермаркет, как и City Plus, входящий в торговую сеть Interfood.

Появлению торговых комплексов способствуют меняющиеся привычки потребителей. Алматинцы со стабильным доходом, которые и являются целевой аудиторией гипермаркетов, ценят свое время, поэтому предпочитают покупать все необходимые товары в одном месте. Подобные 1-2-недельные закупки обычно производятся в выходные дни, и торгово-развлекательные комплексы удобны тем, что здесь можно совместить полезное с приятным.

Примерно 80% продовольственных товаров, которыми торгуют эти магазины, производится в Казахстане. Рынок непродовольственных товаров обеспечивается преимущественно ввозом из других стран. Преобладание импорта в наполнении ресурсов наблюдается по таким товарам, как предметы личной гигиены, верхняя одежда, лекарства, обувь, кухонная и прочая мебель. Средняя торговая наценка в алматинских магазинах составляет около 15-20%, достигая в верхнем пределе 25-30%.

Небольшие форматы, такие как дискаунтеры, составляют 22% магазинов, и созданы в основном за последние пять лет. Дискаунтеры в настоящее время увеличивают присутствие на рынках во всем мире. Гипермаркеты также остаются исключительно важным фактором развития глобальной розницы, однако их развитие ограничено большей уязвимостью в период финансового кризиса.

Лучшие возможности роста в этом формате предоставляют развивающиеся рынки. Так, количество супермаркетов в Западной Европе стабильно уменьшается примерно на 1% в год. А вот в Азии на протяжении следующих 5 лет ожидается рост примерно на 20%, то есть около 4% в год. В мировых масштабах, конечно, самым важным рынком последних лет является и будет оставаться Китай. Огромные размеры розничного сектора и впечатляющие показатели экономического роста привлекают таких международных игроков, как Carrefour, Metro и Wal-Mart, вкладывающих солидные инвестиции в развитие сети гипермаркетов, кеш-энд-керри и дискаунтеров в этой стране.