Еще два года назад томского кондитера Дениса Штенгелова мало кто знал за пределами Сибири. Проведя три смелые сделки, он стал заметным федеральным игроком. Правда, на рынке не сладостей, а соленых снеков и как раз тогда, когда люди пресытились сухариками и сушеной рыбой.

Денис Штенгелов напоминает "парня с соседнего двора" — растрепанные волосы, джемпер. "Вот представь: дошел ты пешком из Томска до Москвы,— говорит директор и совладелец компании "Кондитерский дом "Восток"" (КДВ).— Сделал несколько миллионов шагов. Невероятная же история? А где тот момент, когда она стала невероятной, непонятно. Так и мы, работаем и работаем потихонечку".

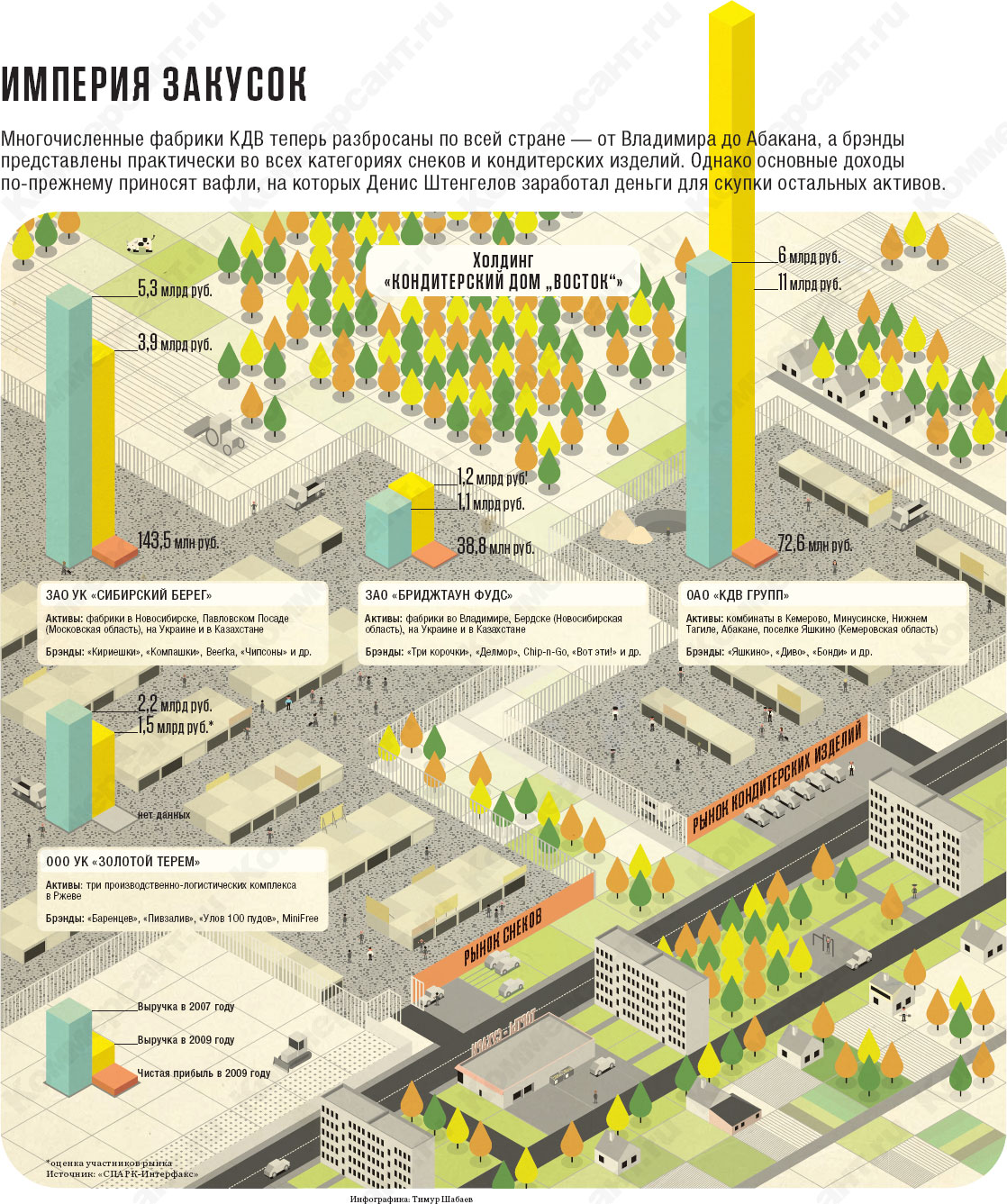

За российский рынок сухариков всегда бились два лидера: "Бриджтаун фудс" (марка "Три корочки") и "Сибирский берег" ("Кириешки", "Компашки", Beerka). Работая потихонечку, КДВ купил первую в 2008 году, а вторую — в конце 2009-го. В сентябре 2010 года он добавил к своим активам крупнейшего производителя сушеных морепродуктов ГК "Золотой терем" (брэнд "Баренцев"). "Если бы года три назад мне сказали, что мы будем крупным игроком в снеках, я бы сильно удивился. На такой срок мы планы не строим",— уверяет Денис. Он до сих пор не понимает, как получилось, что его компания поглотила федеральных игроков и стала второй на снековом рынке. По данным Nielsen за июнь 2010 года, доля КДВ — 13,2% в денежном выражении. На первом месте (31,6%) — Frito Lay, принадлежащая PepsiCo.

Дорогие бабушки

Первый шаг от Томска до Москвы Денис Штенгелов сделал в 1994 году, когда закончил экономфак Томского госуниверситета и вместе с одногруппниками занялся мелкооптовой торговлей сырыми семечками. Основными клиентами были бабушки, которые потом обжаривали семечки и продавали по всему городу.

Встав на ноги, недавние студенты обратились к более солидной клиентуре. Весной они оплачивали работу сельхозпредприятий, осенью забирали у них семечки и привозили производителям масла, которое те, в свою очередь, перепродавали кондитерам. Так предприниматели впервые попали на небольшую кондитерскую фабрику в поселке Яшкино, в соседней Кемеровской области.

Сохранившееся с советских времен предприятие тогда выпускало около 15 тонн печенья в месяц при мощности 500 тонн и еле-еле сводило концы с концами. Владел им крупный кузбасский холдинг, для которого кондитерский бизнес был непрофильным. В 1997 году КДВ выкупил этот актив. "Менеджмент фабрики — люди хорошие, производственники, но привлекать покупателей они не умели",— говорит Штенгелов.

Кондитеры, как правило, отгружали продукцию только с фабрики и на условиях предоплаты. КДВ помимо Кемерово и Томска сразу пошел в соседние регионы (Новосибирск и Омск), где арендовал небольшие склады, и предлагал местным дистрибуторам рассчитаться за печенье уже по итогам продаж. "Один клиент, как правило, исчезал, не рассчитавшись, у двух-трех продажи шли плохо, три-четыре продавали быстро",— вспоминает Штенгелов.

В 1998 году компания расширила ассортимент, купив за 2 млн немецких марок австрийскую линию по производству вафель. ""Советские" вафли, которые выпускали наши конкуренты, были невкусные, а импортные стоили больше",— рассказывает Штенгелов. В 2000 году КДВ купил вторую фабрику, так как производство в Яшкино не справлялось со спросом, а спустя четыре года в холдинге было уже пять фабрик: помимо Яшкино, в Кемерово, Нижнем Тагиле, Минусинске и Абакане. Активы стоили недорого. "У них не было ни брэндов, ни выстроенной дистрибуции — ничего. Только железо и люди,— говорит Денис Штенгелов.— Мы приходили и просто встраивали эти заводы в свою систему продаж". Затем на фабриках устанавливали современное оборудование и параллельно с локальными марками начинали выпускать вафли под маркой "Яшкино".

"У "Яшкино" сейчас самые сильные позиции по выпечке в Сибири за счет низкой цены и широкой представленности в рознице",— считает Александр Агеев, директор по корпоративному управлению компании НТС (франчайзи "Пятерочки" и "Патэрсона" в Новосибирской области и Алтайском крае). А вот пробиться в европейскую часть России оказалось непросто. Здесь были свои сильные игроки, например, "Кондитерское объединение "Сладко"" (принадлежит концерну Orkla) и Kraft Foods. Брэнд "Яшкино" был неизвестен, дистрибуторы брали его неохотно. Переломить ситуацию КДВ помог неожиданный маневр — покупка "Бриджтаун фудс", лидера московского рынка, правда, не по вафлям, а по сухарикам.

По рукам и вперед

У Дмитрия Васильева, который до 2008 года являлся гендиректором и совладельцем компании "Бриджтаун фудс", была идея фикс — организовать слияние нескольких отечественных производителей снеков. "Я разговаривал почти со всеми нашими игроками, что невозможно построить большой бизнес в одиночку. Пока мы тут боремся, придет западный крупняк и нас как мышек сцапает",— вспоминает Васильев. Причин для пессимизма хватало.

В начале и середине 2000-х рынок национальных снеков, которые популярны в России, но слабо представлены за рубежом (сухарики, семечки, соленая рыба и т. п.), был настоящим клондайком. Он ежегодно прибавлял на 20-30%. Однако затем сюда пришли международные гиганты, до этого занимавшиеся чипсами. В 2006 году сухарики стала выпускать PepsiCo (брэнд "Хрусteam"), в 2007-м — Wrigley ("Воронцовские"). Рынок достиг насыщения. В 2007 году, по данным Euromonitor, продажи сухариков уменьшились на 10% в натуральном выражении.

Отечественные компании расширяли производственные мощности, а работали на минимальной марже. По словам Васильева, "Бриджтаун" продавал дистрибуторам сухарики с наценкой всего 20% — меньше, чем накручивали дистрибуторы. Те добавляли к цене около 25%. Падение спроса застигло компанию врасплох. По данным "СПАРК-Интерфакс", если в 2005 году "Бриджтаун фудс" заработал 89 млн руб. чистой прибыли, то в 2007-м — всего 1,5 млн руб. Денег на развитие и конкуренцию с иностранцами не осталось.

Денис Штенгелов о проблемах "Бриджтауна" узнал случайно: из КДВ туда ушел финансовый директор. Он же познакомил Штенгелова и Васильева, который искал покупателя на актив, в том числе вел переговоры с иностранными корпорациями. "Денис умеет очень быстро принимать решения. Как русский купец: ударили по рукам — и вперед",— говорит Васильев. Сумму сделки он не называет. Взамен Штенгелов получил фабрику во Владимире и "Три корочки" — марку, которая помогла бы продвинуть "Яшкино" на полки столичных магазинов, а при оптимизации издержек и сама приносила бы неплохую прибыль.

Снеки, выпечка, конфеты

Денис Штенгелов распустил штаб-квартиру "Бриджтауна" (управленческие и административные функции перешли к сотрудникам в головном офисе КДВ в Томске), зато организовал в Москве торговое подразделение, отказавшись от услуг местных дистрибуторов. Создание собственной дистрибуторской сети сразу повысило рентабельность сухарного бизнеса и позволило сократить издержки на логистику. Если раньше товар попадал с владимирской фабрики на полки московских магазинов в среднем в течение недели, то сейчас за два-три дня.

В 2008 году на подконтрольных КДВ предприятиях была внедрена ERP-система Microsoft Axapta. Заказы от торговых представителей поступают в онлайн-режиме, и фабрики работают не на склад, а на реальный спрос. Производственные мощности при этом загружены на 80%.

Почему прежние владельцы "Бриджтауна" не озаботились созданием собственной дистрибуции? Дмитрий Васильев считает, что для этого в портфеле производителя должно быть много позиций. Везти в каждую розничную точку несколько упаковок сухариков экономически невыгодно. У КДВ же ассортимент был сопоставим с иными дистрибуторами: снеки, выпечка "Яшкино", конфеты под брэндом "Ярче!". Все эти товары неплохо дополняют друг друга — у них практически одинаковые каналы продаж.

Кроме того, для создания собственной системы дистрибуции требовались свободные деньги, которых у "Бриджтауна" на момент продажи уже не было. КДВ, напротив, не испытывал недостатка в финансах. Если рынок соленых снеков в кризисном 2009 году просел, по данным Nielsen, на 15%, то кондитерских изделий — на 6%, сегмент вафель и вовсе вырос на 3% в натуральном выражении. По информации "СПАРК-Интерфакс", в 2008-м выручка "КДВ групп" (только кондитерские активы) составила 8,7 млрд руб., в 2009-м — 11 млрд руб. в основном за счет Москвы. По оценкам самого КДВ, сейчас он занимает 25% российского рынка вафель. Доля "Трех корочек", по данным "Бизнес Аналитики", выросла с 2008 года на 2%. В первом полугодии 2010-го она достигла 19%.

Денис Штенгелов убедился, что при наличии собственной дистрибуции идея Дмитрия Васильева объединить снековые активы, пока их не "сцапали" иностранцы, отнюдь не плоха. К тому же в кризис владельцы компаний оказались сговорчивыми.

Одиночный забег

Единственный заем на сделку M&A, выделенный Сибирским банком Сбербанка РФ в 2009 году, был кредит КДВ на 2 млрд руб. на покупку компании "Сибирский берег". "Синергетический эффект от сделки был настолько хороший, что банк на индивидуальных условиях предоставил кредит",— объяснила на пресс-конференции зампредседателя правления Сибирского банка Татьяна Черникова. Штенгелов приводит еще один аргумент: даже в непростом 2008 году ему удалось вовремя расплатиться с кредиторами, поэтому они охотно финансируют проекты КДВ.

Экс-директор "Сибирского берега" Александр Ладан отказался обсуждать с СФ причины продажи актива. Скорее всего, компания, привыкшая работать на растущем рынке, не сумела приспособиться к стагнирующему. Прибыль "Сибирского берега" выросла в 2009 году до 156,7 млн руб. (с 40 млн руб. годом ранее), однако главным образом за счет сокращения коммерческих расходов — на рекламу и дистрибуцию. По словам Александра Агеева, компания заметно сократила свое присутствие в рознице. Ее доля на рынке сухариков упала с 53% до 46%, выручка снизилась с 5,5 млрд до 3,9 млрд руб.

В первом полугодии 2010 года "Сибирский берег" продолжал терять долю рынка. По данным "Бизнес Аналитики", если в январе—июне 2009 года ключевой брэнд компании, "Кириешки", занимал 34% российского рынка сухариков, то в аналогичный период 2010-го — 29%. Впрочем, сейчас, как уверяет Денис Штенегелов, консолидация завершилась, и продажи "Кириешек" пошли вверх.

Летом 2010 года впервые в своей истории КДВ запустил федеральную рекламную кампанию "Кириеешек", в которой обыгрывались суровые развлечения сибирских мужчин (игра в морской бой с помощью динамита в проруби или загорание под линзой из куска льда). "После смены собственника "Кириешки" пошли ва-банк. Случай для нашего агентства беспрецедентный: они не только утвердили все три предложенных нами ролика, но и выбрали длинный для ТВ формат 45 секунд вместо стандартных 30",— говорит директор по работе с клиентами IQ marketing Дмитрий Левтеев. По данным TNS Gallup Media, в июне-июле 2010 года на телевидении вышли 4357 роликов "Кириешек" — больше них в сегменте снеков никто не рекламировался. На втором месте лидер рынка компания PepsiCo c чипсами Lays — 2665 роликов. Сухарики "Хрусteam" она рекламировала 1388 раз. Ролики "Воронцовских" сухариков от Wrigley появлялись в эфире 1711 раз.

То, что Штенгелов действительно идет ва-банк, стало понятно в сентябре 2010 года, когда КДВ выкупил ГК "Золотой терем", по оценкам, за $30 млн.

Еще осенью 2008 года основной владелец "Золотого терема" Марк Гусаров торжественно открывал в родном Ржеве третий, самый масштабный, производственный комплекс и обещал наладить экспорт снеков за рубеж — сначала в страны Прибалтики, а потом Скандинавии и Западной Европы (см. СФ N46/2008). В последние годы выручка амбициозной компании снизилась с 2,2 млрд руб. в 2007 году до 1,5 млрд руб. в 2009-м, а кредиторы через суды пытались взыскать с компании более 250 млн руб. В апреле 2010 года "Золотой терем" передал дистрибуцию PepsiCo. На рынке этот шаг расценили как подготовку к продаже, но иностранцы не спешили с решением, и Денис Штенгелов в очередной раз оказался быстрее: "Это как в шахматах: я увидел хороший ход и сделал его. Чего медлить?"

Мини-Nestle

В 2004 году "Сибирский берег" провел в московском метро и на остановках общественного транспорта рекламную кампанию под слоганом "Настоящие сухарики корочками не назовут". Представители "Бриджтаун фудс" тогда обратились в ФАС и добились, что в 2006 году сибирскую компанию оштрафовали на 200 тыс. руб., а также заставили разместить на тех же носителях опровержение, впрочем, довольно ироничное: "Настоящие сухарики могут называть корочками".

Сейчас партия на рынке снеков сложилась удивительная — такое ощущение, что КДВ играет за белых и черных одновременно. В сегменте сухариков компании принадлежат две ведущие марки — "Кириешки" и "Три корочки", в сушеных морепродуктах — "Баренцев" и Beerka. И только в чипсах "Хрустящий картофель" занимает лишь 2% рынка.

Как конкурирующие марки будут уживаться в одном портфеле? Ни одну из них "убивать" в компании не планируют, напротив, намерены развивать, но именно в том регионе, где ее позиции сильнее. Если "Три корочки" и "Баренцев" хорошо представлены в европейской части России, то брэнды "Сибирского берега" — за Уралом. Например, во Владивостоке "Кириешки" занимают более 90% рынка. По мнению Дмитрия Васильева, такой расклад Штенгелову на руку: "Ресурсы, которые мы тратили на маркетинговые и ценовые войны друг с другом, компания сможет направить на развитие брэндов и усиление дистрибуции. Если Денис не допустит роковых ошибок в маркетинге и будет по-прежнему принимать решения быстрее иностранцев, то мы увидим создание мини-Nestle на территории СНГ".

Дистрибуторская сеть КДВ покрывает сейчас около 100 тыс. торговых точек. В ключевых регионах — Москва, Новосибирск, Томск — компания продает свою продукцию магазинам напрямую. Собственная дистрибуторская сеть приносит 50% выручки. Остальное приходится на независимых партнеров. Снеки PepsiCo присутствуют примерно в 200 тыс. торговых точек по России. За два-три года Денис Штенгелов рассчитывает догнать лидера по покрытию розницы и довести собственные продажи до 80-90%.

Помешать такому сценарию могут не только гипотетические "роковые ошибки в маркетинге", но и вполне реальная высокая долговая нагрузка. За последние полтора года на проведение сделок КДВ занял, по расчетам СФ, около 3 млрд руб. А совокупная чистая прибыль его компаний в прошлом году могла достичь примерно 250 млн руб.

Сам Штенгелов уверяет, что текущего cashflow на погашение долгов хватает, а во что превратится КДВ через несколько лет, предпочитает не загадывать. "Если с умным лицом рассказывать, как мы продуманно и сознательно консолидировали рынок снеков, то это будет вранье,— говорит Денис.— Все получилось случайно".

Такая стратегия явно отличается от подхода транснациональных компаний, привыкших жить пятилетними планами развития. Но пока она позволяет Штенгелову быть на шаг впереди конкурентов.