Ситуация в экономике повлияла на заполняемость московских торговых центров: теперь в среднем в них пустуют 6% площадей, а в объектах, открывшихся за последние два года,— 13%. В первую очередь из них съезжают арендаторы небольших помещений (до 100 кв. м), а также ритейлеры одежды и обуви, на которые приходится 61% всех закрывшихся магазинов. Как и в кризис 2008-2009 года, ТЦ, вышедшим на рынок в неблагоприятный период, требуется в два-три раза больше времени, чтобы привлечь свою аудиторию.

Объем свободных площадей в столичных ТЦ, открывшихся в 2013-2014 годах, в два раза выше, чем в среднем по рынку, следует из данных консалтинговой компании JLL на конец 2014 года. Всего в 2013-2014 годах в Москве открылось 18 ТЦ, включая "Авиапарк" на 228 тыс. кв. м, "Vegas Крокус Сити" на 112,5 тыс. кв. м и "Гудзон" на 56 тыс. кв. м. В среднем в них пустуют около 13% площадей. ТЦ, открывшиеся до 2013 года, заполнены гораздо плотнее — в них пустуют всего 3% площадей. Среднерыночный показатель составляет 6% и варьируется в зависимости от расположения ТЦ. Так, лучшие показатели на западе и юго-западе Москвы — 2,2% и 2,4% соответственно, а больше всего свободных площадей на юго-востоке и востоке столицы — 9,6% и 8,3% соответственно.

Разрыв показателей между ТЦ, открытыми в разные годы, объясняется тем, что к фундаментальным факторам (расположение, размер и тип объекта, особенности управления) прибавляются кризисные: финансовое положение ритейлеров, гибкость арендодателя и его тарифной политики, уточняет заместитель руководителя отдела исследований JLL в России и СНГ Олеся Дзюба. Таким образом, на заполняемость ТЦ влияет момент его вывода на рынок: в период глобального финансового кризиса 2008-2009 годов сложилась похожая ситуация. По данным на третий квартал 2009 года, более 10% площадей было вакантно в ТЦ, открытых в 2008-2009 годах, и только 3,5% — в объектах, введенных ранее. "Высокая доля свободных площадей в недавно открытых ТЦ логична: объемы ввода в последние годы были высокими, а макроэкономическая ситуация заметно ухудшилась. А те, что открылись более двух лет назад, уже раскручены и наработали целевую аудиторию, поэтому в них меньше свободных площадей",— рассуждает госпожа Дзюба. Кроме того, время "раскрутки" и заполняемости ТЦ, открывшихся в кризис, увеличивается в два-три раза по сравнению с ТЦ, вышедшими на рынок в более подходящее время,— до трех-четырех лет вместо одного-двух лет в благоприятный экономический период.

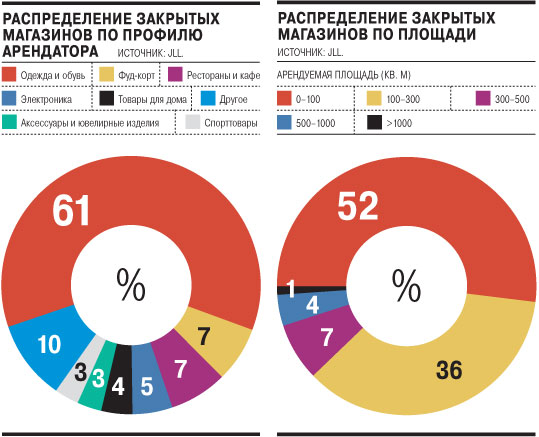

В кризис закрываются в первую очередь арендаторы небольших площадей до 100 кв. м, подсчитали в JLL. Их доля от общего числа закрытых магазинов составляет 52%. На втором месте — помещения по 100-300 кв. м, которые занимают преимущественно магазины fashion-сегмента, который сильнее всего страдает от падения покупательской активности. В целом именно на ритейлеров одежды и обуви приходится 61% общего объема освободившихся в ТЦ площадей. Еще по 7% закрывшихся объектов приходится на фуд-корты, а также отдельные рестораны и кафе.

По оценке консалтинговой компании "Магазин магазинов", по итогам первого квартала в Москве пустовало 11% площадей, а к концу года этот показатель может вырасти до 14%. Доля пустующих или неработающих магазинов на момент открытия ТЦ, введенных в эксплуатацию с начала 2014 года составляет в среднем 50%, подсчитали в компании. Так, в Columbus пустовало 94% площадей, в ТЦ "Весна" — 8%, а в недавно открывшемся "Авиапарке" — 65%.

Ухудшение заполняемости новых объектов меняет предпочтения инвесторов, отмечает управляющий директор отдела рынков капитала CBRE Андрей Новиков. "Количество сделок сократилось. Если речь заходит о покупке, инвесторы рассматривают только действующие объекты со стабильным денежным потоком",— говорит он. Объем инвестиций в торговую недвижимость в Москве, по оценке господина Новикова, составил €200 млн за последние 16 месяцев.